La location d’immeuble constitue une activité créatrice de revenus. Elle est de ce fait imposable. Tout propriétaire qui aura mis son bien immobilier en location est donc appelé à verser à l’administration fiscale l’impôt sur les bénéfices qu’il aura réalisés sur la location de son logement. Dans cet article, vous découvrirez les conséquences fiscales de la location d’un bien immobilier. Lisez !

Plan de l'article

Impôt sur les revenus locatifs d’une location vide

Lorsque vous mettez en location un logement vide, deux différentes options s’offrent à vous en ce qui concerne le paiement des impôts sur les loyers perçus. La première option est celle du régime micro-foncier qui repose sur la déclaration simple des loyers perçus.

Lire également : Quelle est la réduction d'impôt accordée à l'investisseur en dispositif Censi Bouvard ?

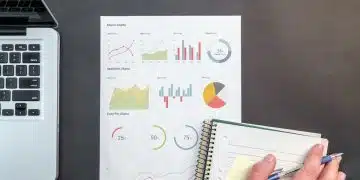

Après avoir déclaré vos revenus, le fisc applique un abattement de 30 % sur le montant total déclaré et calcule l’impôt à payer. En fait, le calcul se base sur 70 % du montant de vos revenus locatifs. Cette option est la plus simple. Il est à noter que les revenus locatifs hors charges ne doivent pas excéder 15 000 €.

La deuxième option est celle du régime réel qui vous permet de déduire vos charges des revenus locatifs avant le calcul de l’impôt. Il s’agit évidemment des charges liées à l’immeuble loué. Pour cela, vous devez préalablement déclarer lesdites charges ainsi que les loyers perçus. Ici, vous devez veiller à ce qu’aucune charge déductible ne soit oubliée. Comme charge déductible, il y a par exemple les intérêts du crédit ayant servi à l’acquisition de l’immeuble.

A lire aussi : Est-ce le bon moment d’investir en SCPI ?

Impôt sur les revenus locatifs d’une location meublée

Les revenus locatifs d’un logement meublé sont classés dans la catégorie des bénéfices industriels et commerciaux (BIC). Tout comme le cas des revenus locatifs d’une location non meublée, vous avez deux options. Primo, vous avez le choix d’opter pour le régime micro-BIC ou régime forfaitaire. Cependant, ce choix est conditionné par un plafond de revenu que vous ne devez pas dépasser. Il est de 72 600 € par an. Vous bénéficiez donc d’un abattement de 50 % sur vos revenus locatifs. Néanmoins, un minimum de 305 € est requis.

Secundo, vous pouvez choisir le régime réel d’imposition des BIC si vos revenus locatifs dépassent le seuil de 72 600 €. Ce régime similaire au régime réel des logements vides permet de déclarer les différentes dépenses réalisées au cours de l’année. Les frais d’entretien ou d’assurance sont deux exemples concrets de dépenses réelles que vous pouvez déclarer.

Par ailleurs, il convient de mentionner que ces impositions ne concernent pas les propriétaires qui louent une pièce de leur résidence principale. A cet effet, le locataire doit avoir comme logement principal l’appartement à lui loué. Le propriétaire quant à lui ne doit pas dépasser le plafond du loyer de ce type de location.

Les diverses taxes à payer par le propriétaire

Outre les impôts sur les revenus locatifs, les bailleurs sont assujettis au paiement de diverses taxes dont la taxe foncière. Cette taxe est payée sur les propriétés bâties. La taxe des ordures ménagères est une autre taxe dont le paiement incombe au bailleur. Peu importe s’il ne réside pas dans le logement et ne produit pas de déchets.

C’est pour cette raison qu’il peut récupérer ce qu’il a payé auprès des locataires qui doivent, eux aussi, payer la taxe d’habitation s’ils entrent en jouissance des lieux au 1er janvier. À noter que le propriétaire est tenu de déclarer ses revenus locatifs, lesquels appartiennent au régime d’impôt sur le revenu.

Les dispositifs de défiscalisation pour les propriétaires

Les propriétaires immobiliers ont la possibilité de bénéficier de divers dispositifs de défiscalisation pour réduire leur charge fiscale. Parmi les plus connus figurent le dispositif Pinel et le régime LMNP (Loueur en Meublé Non Professionnel). Le dispositif Pinel permet aux investisseurs d’obtenir une réduction d’impôt sur le revenu en échange de la mise en location d’un bien immobilier neuf pendant une période déterminée.

Quant au régime LMNP, il concerne les bailleurs qui louent des biens meublés à titre non professionnel. Ce régime offre plusieurs avantages fiscaux, notamment l’amortissement du prix d’acquisition du bien et la déduction des charges liées à son exploitation.

Il est aussi possible pour les propriétaires de profiter du régime Malraux, destiné à encourager la restauration et la préservation du patrimoine historique. En investissant dans un bien situé dans une zone protégée, ils peuvent bénéficier d’une réduction significative sur leur impôt sur le revenu.

Citons aussi le régime Monuments Historiques, réservé aux propriétaires de monuments classés ou inscrits au titre des Monuments Historiques. Ce régime permet une déduction totale des dépenses engagées pour restaurer et entretenir ces biens exceptionnels.

Pensez à bien souligner que chaque dispositif comporte ses propres conditions et limitations, et pensez à bien s’informer et à se faire conseiller avant d’opter pour l’un d’eux. La défiscalisation peut être une stratégie intéressante pour les propriétaires qui souhaitent alléger leur charge fiscale tout en investissant dans l’immobilier.

Les conséquences fiscales en cas de location saisonnière

La location saisonnière d’un bien immobilier peut être une activité lucrative pour les propriétaires, mais elle entraîne aussi des conséquences fiscales qu’il faut bien connaître. Effectivement, lorsque vous louez votre bien en courte durée, que ce soit à des touristes ou à des vacanciers, vous devez déclarer les revenus perçus et vous acquitter des impôts correspondants.

Il faut bien signaler que la location saisonnière est considérée comme une activité commerciale par l’administration fiscale. Les revenus générés sont soumis au régime fiscal du bénéfice industriel et commercial (BIC). Vous devrez donc remplir une déclaration spécifique dans la catégorie correspondante et tenir une comptabilité précise de vos recettes et dépenses liées à cette activité.

En matière d’imposition sur le revenu, deux régimes s’offrent aux propriétaires : le régime micro-BIC et le régime réel simplifié. Le régime micro-BIC permet de bénéficier d’un abattement forfaitaire sur les recettes brutes annuelles. Cet abattement varie selon la nature du bien (meublé ou non) : 50% pour un meublé touristique classé et 71% pour un meublé non classé.

Quant au régime réel simplifié, il nécessite la tenue d’une comptabilité plus rigoureuse où vous devrez déclarer l’ensemble de vos recettes ainsi que vos charges afférentes à l’activité locative. Ce choix est avantageux si vos charges dépassent l’abattement forfaitaire du micro-BIC.

Il faut bien souligner que la location saisonnière est soumise à la taxe de séjour. Cette taxe est fixée par la commune où se situe le bien et varie en fonction de différents critères tels que la localisation géographique, le type d’hébergement et la période de l’année. Elle doit être collectée auprès des locataires et reversée à la commune.

Si vous décidez d’exercer une activité de location saisonnière régulière et fréquente, vous pouvez aussi être assujetti aux cotisations sociales. Dans ce cas, vous devez vous immatriculer au Registre du Commerce et des Sociétés (RCS) en tant que loueur en meublé professionnel (LMP) ou non professionnel (LMNP).

Louer un bien immobilier en courte durée comporte certainement des avantages financiers mais implique aussi des obligations fiscales spécifiques. Il est donc primordial d’être informé sur les conséquences fiscales liées à cette activité afin d’éviter tout désagrément avec l’administration fiscale. Une bonne connaissance des règles permettra ainsi d’optimiser sa situation fiscale tout en respectant ses obligations légales.